引言:“2020年人工智能再也不是一个炒概念的词,其降维应用已在各行业里开展得如火如荼,通过AI加持RPA打造的数字员工,能够处理更多重复且规则化的流程,甚至在高SOP化的BFSI(银行、金融、保险)行业,数字员工正逐步完成由「业务永续」到「企业永续」的现象级改变。

一波三折的2020

BFSI行业的压力又双叒增大了!

2020年,受新冠肺炎疫情等因素影响,银行业新形成不良贷款较去年同期有所上升。当前,经济尚未全面恢复,疫情仍有较大不确定性,所带来的金融风险也存在一定时滞,预计有相当规模贷款的风险会延后暴露,未来不良贷款上升压力较大。

BFSI(银行、金融和保险行业)在面临来自管理层、股东以及外部竞争的重重压力下,最大化提升客户体验已成为了他们的核心诉求,此次新冠疫情也愈加凸显了劳动力转型和技能提升的必要性。

过去几年,成熟的业务平台以及SaaS系统造就了银行业数字化转型成功,然而数字化的成功并没有能够推动自动化的发展,为了协调和转录数据以及处理各种交易,员工必须每天往返于多个系统之间的、执行重复枯燥的手工工作。“机械式”的操作桎梏着人的思想,导致员工积极度不高,行业流动率加大,无形增加了额外的成本。为了解决这一问题,善于技术迭代升级的BFSI行业也做了尝试,比如系统集成开发,但成本、耗时以及最终的易用性都难以评估,最终反而阻碍了实现自动化的绊脚石。

据普华永道报告显示,近81%的银行业首席执行官对技术变革的速度感到担忧,这一比例超过了其他任何行业。在内部,保持效率最大化并尽可能降低成本,同时还要充分考虑系统数据的安全性,

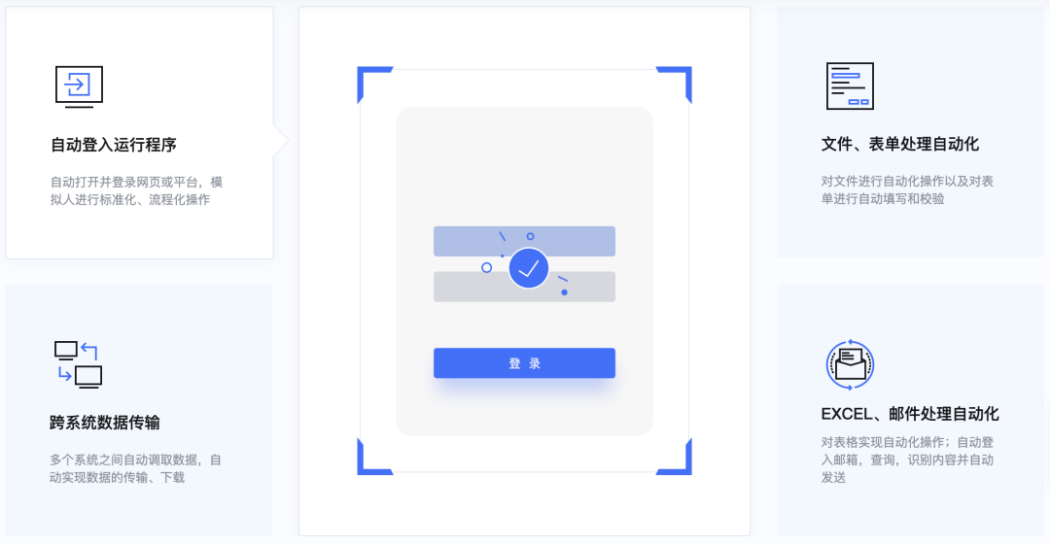

近年来AI技术的迅猛发展,将RPA重新拉回大众视野,AI与RPA结合打造的数字员工能够适应更广阔的业务场景,使它成为当下BFSI行业最有效的解决方案之一。

包罗万象!数字员工在BFSI行业里的可行解

实在智能自发布章鱼·数字员工后,咨询客户中不乏BFSI行业的客户,章鱼数字员工在BFSI的众多细分市场里,能够完成高质量替代,并通过替代重复繁琐的工作,使员工投身更有意义的事情中去,这些细分市场业务包括:

| 客户服务 | 应付账款 | 应收账款 |

| 总帐管理 | 欺诈检测 | 抵押贷款处理 |

| 合规 | 客户准入 | 报表自动化 |

| 退保解约 | 承保支持 | 资金归集 |

| 销户流程 | 信用卡处理 | 存款及更多… |

就几个常见业务说明:

1、NLP强力加持智能客服,客户满意度大大提升

BFSI行业每天都要处理大批量客户信息查询,从账户信息到应用程序状态再到余额信息。银行很难以较短的周转时间来回应查询。

RPA可以自动化这些基于规则的流程,以实时响应查询,并将周转时间缩短到几秒钟,在NLP的帮助下,Chatbot可以理解自然语言与客户聊天,并像人一样响应;在智能云脑的帮助下,RPA还可以解决需要决策的查询。

2、OCR光学识别票据,快速处理应收/应付账款

应付账款是银行系统中一个简单且单调的过程。它需要提取供应商信息,对其进行验证,然后处理付款。这不需要任何情报,使之成为RPA的完美案例。借助于光学字符识别(OCR)解决方案的机器人过程自动化可以解决这一问题。OCR可以从数字拷贝物理表单中读取供应商信息,并向RPA系统提供信息。RPA将使用系统中的信息验证信息并处理付款。如果出现任何错误,RPA可以通知执行官进行解决。

3、自动执行可疑活动判断,迅速完成欺诈检测

随着数字系统的引入,银行最担心的问题之一就是欺诈。交易监控系统每天会生成大量必须调查的警报来识别可疑活动。其中,涉及解决和关闭AML警报的大多数流程都是半自动或手动的,容易造成审查或补救的延误,而且解决警报所涉及的大部分工作也都是标准化且重复性的。

针对这种情况,AI与RPA结合而成的数字员工可以提供较为理想的解决方案。通过自动执行与可疑活动警报调查相关的基于判断的任务,数字员工可以加快并改进银行内部的整体欺诈管理。银行很难追踪所有的交易来并标记可能的欺诈交易。而数字员工可以做到实时跟踪交易,并对可能的欺诈交易模式进行标记,减少响应延迟。在特定情况下,数字员工还可以通过冻结账户和停止交易来防止欺诈。

4、专用ML业务模型注入风控,严格审核客户准入&退出

加强客户选择和准入,是风险防控的第一关,了解你的客户(KYC)是银行客户准入的必要流程。

在客户筛选的过程中,整理来自不同内部系统和外部来源的数据是一项具有挑战性的任务。数字员工可用于从监管机构(如证券交易委员会)或是执法机构收集和检索数据以加快准入程序。例如,数字员工可以通过利用机器学习(ML)等认知技术训练专用业务模型,进行文档验证,以快速识别具有可疑记录的潜在客户,并拒绝其申请。这将有助于银行避免为有潜在风险的客户开立账户。

同样的,客户退出也需要做风险评估,销户流程中涉及多种原因,其中之一是客户未能提供强制性文件。数字员工可以很容易地跟踪这些帐户,并为所需的文档提交发送自动通知和调度调用,同时还可以帮助银行在客户无法提供KYC文档等特殊情况下关闭帐户。

5、报表自动化&总账管理,释放人力价值

银行需要在总分类账上更新财务报表、收入、资产、负债、费用和收入等信息,以编制财务报表。财务报表是公众、利益相关者和媒体获取的公共文件,报告中若出现错误会严重影响银行的形象。

数字员工独立于该系统,可以集成来自多个旧系统的数据,即使系统中的数据不是同一格式,RPA也可以集成来自多个旧系统的数据以所需的格式显示;另外,通过获取并处理旧数据以及新数据,可以弥合流程之间存在的差距。对新旧数据之间的处理应用可以为银行业务增长,创建更快更好的财务报告。随着RPA接管数据同化流程,业务团队也能够更好地专注于分析和审查报告。

长期战略,避免浅尝辄止的孤岛式应用

人工智能时代,RPA的发展也是日新月异。两年间,从RPA到IPA(AI+RPA)的飞速变化,也注定了这个产业走的是长期发展的道路。

在没有企业范围的RPA战略的情况下,缺乏监管实施计划的治理框架是实施缓慢的一个原因,法规的模糊性也同样阻碍了RPA的发展步伐。而行业需要注意RPA技术快速变化的特性,因为这些技术的特性和功能仍在不断发展,它是在可持续发展的基础上添加的。

鉴于这些挑战,目前的银行业正在考虑在风险和合规性方面实施布点式RPA解决方案,直到技术成熟,再逐渐扩大布局范围。然而前期的流程数量巨大,银行需要运行多个POC,这样带来的实际产出会比较低。一旦银行为RPA的部署建立了适当的治理框架与标准,确保机器人自动化采取了正确的流程,就能保证更高程度的成功和更快的投资回报率。

AI+RPA数字员工需要在业务用户的桌面上部署代理,以捕获和记录适合RPA的流程。此时,需要实施的POC数量也会大幅度增长。因此,行业必须重点建立RPA治理框架,实现预期利益的标准和控制。此外,随着部署数量的逐渐增加,也必须评估重新使用以前的RPA解决方案的可能性,将现有投资整合到实现长期效益的整体战略中,从而节省成本并实现更快的投资回报。同时,还需要关注自然语言处理(NLP)技术、机器学习(ML)解决方案和聊天机器人(chatbot)在RPA应用过程中的进展,因为无AI无未来,AI才是RPA快速成长的驱动,最终推动向智能自动化的转变,这将有助于为客户创造指数级价值!

最后

以上就是优雅冥王星最近收集整理的关于人工智能破冰行动,AI+RPA数字员工在银行、金融服务和保险行业的应用的全部内容,更多相关人工智能破冰行动,AI+RPA数字员工在银行、金融服务和保险行业内容请搜索靠谱客的其他文章。

发表评论 取消回复