金融分析与风险管理——期权BSM模型

- 1. BSM模型的假定

- 2. 期权价格与相关变量的关系

- 2.1 期权价格与标的物(S)价格的关系

- 2.2 期权价格与执行价格(K)的关系

- 2.3 期权价格与波动率(sigma)的关系

- 2.4 期权价格与无风险收益率(r)的关系

- 2.5 期权价格与期权剩余期限(t)的关系

1. BSM模型的假定

- 1.标的物价格服从几何布朗运动

- 2.允许做空,且可以完全运用做空所获得的资金

- 3.无交易费用、无税收费用,且可以无限分割

- 4.在期权期限内,标的物无期间收入

- 5.市场不存在无风险套利机会

- 6.证券交易是连续进行的

- 7.短期无风险利率是一个常数

BSM模型可由如下微分方程推导:

∂ f ∂ t + r s ∂ f ∂ S + 1 2 ∂ 2 f ∂ S 2 σ 2 S 2 = r f frac{partial f}{partial t} + rsfrac{partial f}{partial S} + frac{1}{2}frac{partial^2 f}{partial S^2}sigma^2S^2 = rf ∂t∂f+rs∂S∂f+21∂S2∂2fσ2S2=rf

上式中, f f f 表示期权价格, S S S 表示标的物的价格, r r r 表示连续复利的无风险收益率, σ sigma σ 表示标的物收益率的波动率, t t t 表示时间变量。上述微分方程的解就是欧式看涨期权的定价公式,其求解过程可以参考这篇文章。

欧式看涨期权的定价公式:

c

=

S

0

N

(

d

1

)

−

K

e

−

r

T

N

(

d

2

)

c = S_0N(d_1) - Ke^{-rT}N(d_2)

c=S0N(d1)−Ke−rTN(d2)

其中:

N

(

x

)

N(x)

N(x) 表示标准正态分布的累积分布函数

由 put-call parity 关系式可推出/欧式看跌期权的定价公式:

c + K e − r T = p + S 0 = = > c + Ke^{-rT} = p + S_0 ==> c+Ke−rT=p+S0==>

p = K e − r T N ( − d 2 ) − S 0 N ( − d 1 ) p = Ke^{-rT}N(-d_2) - S_0N(-d_1) p=Ke−rTN(−d2)−S0N(−d1)

其中:

d 1 = l n ( S 0 K ) + ( r + σ 2 / 2 ) T σ T d_1 = frac{ln(frac{S_0}{K}) + (r+sigma^2/2)T}{sigma sqrt{T}} d1=σTln(KS0)+(r+σ2/2)T

d 2 = l n ( S 0 K ) + ( r − σ 2 / 2 ) T σ T = d 1 − σ T d_2 = frac{ln(frac{S_0}{K}) + (r-sigma^2/2)T}{sigma sqrt{T}} = d_1 - sigma sqrt{T} d2=σTln(KS0)+(r−σ2/2)T=d1−σT

利用Python构建欧式看涨、看跌期权的定价公式

#call的计算

def call_BS(S,K,sigma,r,T):

import numpy as np

from scipy.stats import norm

d1 = (np.log(S/K)+(r+sigma**2/2)*T)/(sigma*np.sqrt(T))

d2 = d1 - sigma*np.sqrt(T)

return S*norm.cdf(d1) - K*np.exp(-r*T)*norm.cdf(d2)

#put的计算

def put_BS(S,K,sigma,r,T):

import numpy as np

from scipy.stats import norm

d1 = (np.log(S/K)+(r+sigma**2/2)*T)/(sigma*np.sqrt(T))

d2 = d1 - sigma*np.sqrt(T)

return K*np.exp(-r*T)*norm.cdf(-d2) - S*norm.cdf(-d1)

call = call_BS(S = 5.29,K=6,sigma=0.24,r=0.04,T=0.5)

put = put_BS(S = 5.29,K=6,sigma=0.24,r=0.04,T=0.5)

print('看涨期权的价格:',round(call,4))

print('看跌期权的价格:',round(put,4))

看涨期权的价格: 0.1532

看跌期权的价格: 0.7443

2. 期权价格与相关变量的关系

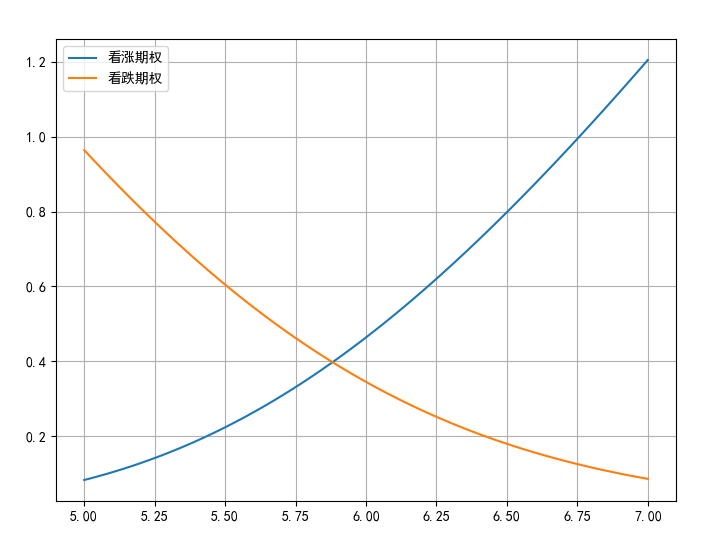

2.1 期权价格与标的物(S)价格的关系

运用BSM模型的期权定价公式,利用Python程序模拟S与期权价格的关系

# 标的价格的变动

S_list = np.linspace(5,7,100)

call_list1 = call_BS(S = S_list,K=6,sigma=0.24,r=0.04,T=0.5)

put_list1 = put_BS(S = S_list,K=6,sigma=0.24,r=0.04,T=0.5)

#画图展示

plt.figure(figsize=(8,6))

plt.plot(S_list,call_list1,label='看涨期权')

plt.plot(S_list,put_list1,label='看跌期权')

plt.legend()

plt.grid('True')

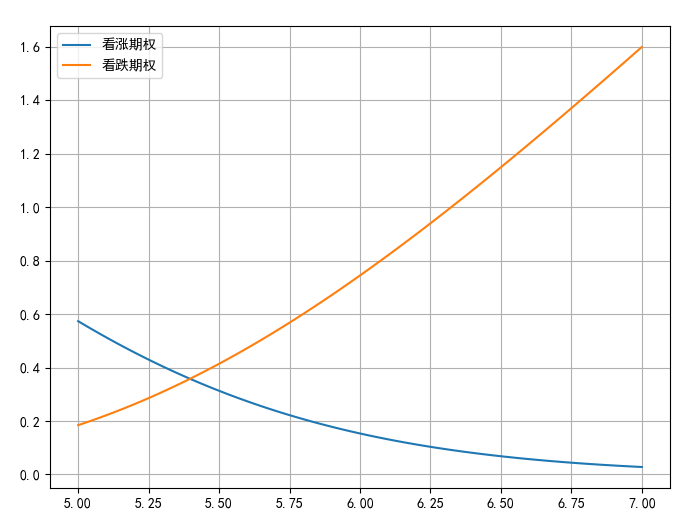

2.2 期权价格与执行价格(K)的关系

运用BSM模型的期权定价公式,利用Python程序模拟K与期权价格的关系

# 执行价格的变动

K_list = np.linspace(5,7,100)

call_list1 = call_BS(S = 5.29,K=K_list,sigma=0.24,r=0.04,T=0.5)

put_list1 = put_BS(S = 5.29,K=K_list,sigma=0.24,r=0.04,T=0.5)

plt.figure(figsize=(8,6))

plt.plot(K_list,call_list1,label='看涨期权')

plt.plot(K_list,put_list1,label='看跌期权')

plt.legend()

plt.grid('True')

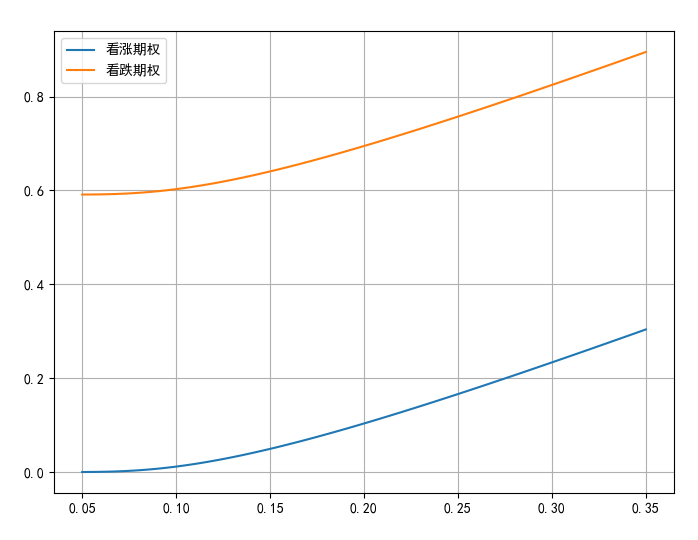

2.3 期权价格与波动率(sigma)的关系

运用BSM模型的期权定价公式,利用Python程序模拟波动率与期权价格的关系

# 波动率的变动

sigma_list = np.linspace(0.05,0.35,100)

call_list1 = call_BS(S = 5.29,K=6,sigma=sigma_list,r=0.04,T=0.5)

put_list1 = put_BS(S = 5.29,K=6,sigma=sigma_list,r=0.04,T=0.5)

plt.figure(figsize=(8,6))

plt.plot(sigma_list,call_list1,label='看涨期权')

plt.plot(sigma_list,put_list1,label='看跌期权')

plt.legend()

plt.grid('True')

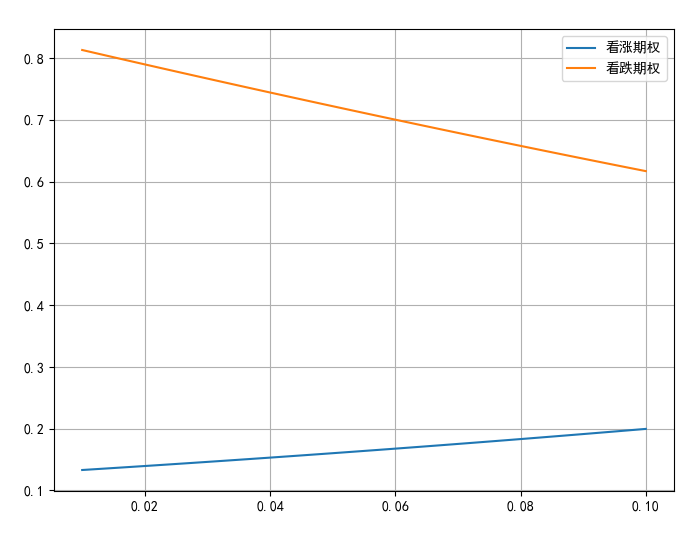

2.4 期权价格与无风险收益率(r)的关系

运用BSM模型的期权定价公式,利用Python程序模拟无风险收益率与期权价格的关系

# 无风险收益率的变动

r_list = np.linspace(0.01,0.1,100)

call_list1 = call_BS(S = 5.29,K=6,sigma=0.24,r=r_list,T=0.5)

put_list1 = put_BS(S = 5.29,K=6,sigma=0.24,r=r_list,T=0.5)

plt.figure(figsize=(8,6))

plt.plot(r_list,call_list1,label='看涨期权')

plt.plot(r_list,put_list1,label='看跌期权')

plt.legend()

plt.grid('True')

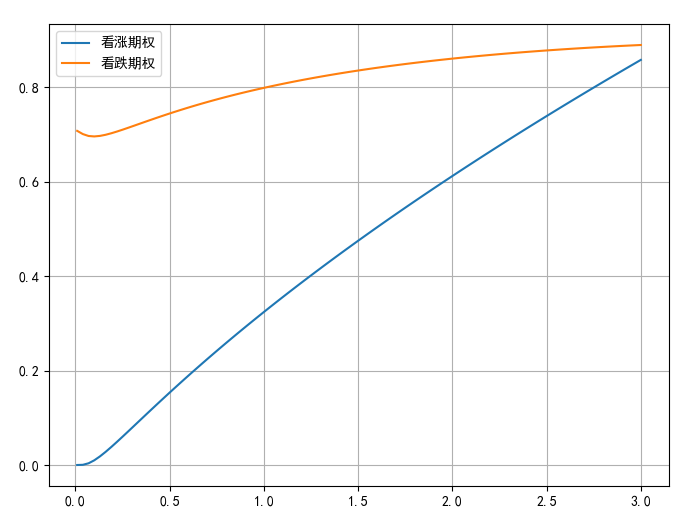

2.5 期权价格与期权剩余期限(t)的关系

运用BSM模型的期权定价公式,利用Python程序模拟无风险收益率与期权价格的关系

# 时间的变动

T_list = np.linspace(0.01,3,100)

call_list1 = call_BS(S = 5.29,K=6,sigma=0.24,r=0.04,T=T_list)

put_list1 = put_BS(S = 5.29,K=6,sigma=0.24,r=0.04,T=T_list)

plt.figure(figsize=(8,6))

plt.plot(T_list,call_list1,label='看涨期权')

plt.plot(T_list,put_list1,label='看跌期权')

plt.legend()

plt.grid('True')

最后

以上就是魁梧哈密瓜最近收集整理的关于金融分析与风险管理——期权BSM模型1. BSM模型的假定2. 期权价格与相关变量的关系的全部内容,更多相关金融分析与风险管理——期权BSM模型1.内容请搜索靠谱客的其他文章。

发表评论 取消回复