声明:本文来自于微信公众号刺猬公社,作者:陈梅希,授权靠谱客转载发布。

或许是美团未来十年最重要的实验。

在沙特点一份15沙特里亚尔(人民币约28块)的外卖,一度需要15到20沙特里亚尔(人民币约28-38块)的配送费。这笔配送费,足够再买一份麦当劳早餐套餐,包括一杯咖啡、一个香肠麦满分,再加一个薯饼。

昂贵的配送费,让沙特消费者习惯以家庭为单位点餐,外卖消费主场景与国内消费者存在很大差异。

但那是美团外卖到来前。

2024年9月9日,作为美团外卖境外版本的Keeta在沙特阿尔卡吉低调开城,一个月后杀入首都利雅得。和在中国香港开城阶段类似,Keeta在沙特推出了首单半价、免配送费、晚到必赔等手段,尝试用足够大的优惠力度从竞争对手那里争夺用户。

Keeta沙特版显示当前对所有人免配送费

Keeta的出现,让沙特的外卖市场“卷”了起来。

但补贴和免配送费都不是长久之计,从中国香港市场的经验来看,KeeTa只会在初期用钱换增长,最终目标不是“卷死”竞争者,而是抹平后发劣势,让自己和主要竞争者站到同一起跑线上。

上线沙特,剑指何方?

美团外卖首次点亮境外版图的时间是在2023年5月,Keeta在香港旺角地区正式上线,随后用5个月时间覆盖了中国香港的全部地区。

Keeta负责人仇广宇对海外业务有丰富的经验,加入美团前,他曾相继担任过滴滴和快手的海外业务负责人,尤其擅长南美市场的拓展工作,这也是此前很多人猜测美团未来可能会进军巴西的主要原因。接触过仇广宇的人评价他:“非常自律,不管外表还是心态都比实际年龄更年轻。”

很长一段时间里,仇广宇所负责的业务在美团内部被称为「境外业务」,仇广宇向美团高级副总裁王莆中汇报。Keeta起初是美团外卖香港版的名字,美团曾对外公开解释,Keeta的名字受猎豹的英文名cheetah启发,寓意外卖配送的迅捷,相应的,Keeta 中的字母“K”在设计时也带有猎豹尾巴的图案。

2024年2月,美团CEO王兴宣布境外业务直接汇报给他,仇广宇由王兴-2变为王兴-1。2024年8月23日,王兴再度发布内部邮件,官宣「境外业务」更名为Keeta。自此,美团基本确定要以Keeta作为境外业务的统一产品载体,两周后的9月9日,Keeta正式在沙特上线,则验证了这一猜测。

刺猬公社测试发现,更新后的Keeta可在设置中切换城市,目前可选的有香港、利雅得和阿尔卡吉,支持繁体中文、英语和阿拉伯语三种语言。

此前,沙特主流外卖平台是Jahez和Hunger Station,前者是沙特本土餐饮外卖平台,后者则是全球外卖巨头Deliver Hero在沙特的子公司,两者在沙特共同占据超过70%的市场份额。

和沙特其他外卖平台相比,Keeta有何优势?刺猬公社以利雅得Al-Batha商业中心为锚点,分别在Keeta和Hunger Station查看附近1公里内的外卖供给。

如果仅考虑餐饮商家,初入利雅得的Keeta几乎已经做到和Hunger Station不相上下,测算范围内,Keeta和Hunger Station分别有24和25个外卖商家,且所有商家的起送费均为15沙特里亚尔(人民币约28块)。

但餐饮商家之外,Hunger Station还接入了超市商家,并运营自营的“H Market”,后者可以在25-35分钟内配送生活百货,包括零食、海鲜、生肉、办公用户、奶制品等35种类目,像是在外卖平台里内置了一个盒马。而Keeta目前并未接入餐饮之外的商家。

H-Market展示在首页醒目位置,图源Hunger Station截图

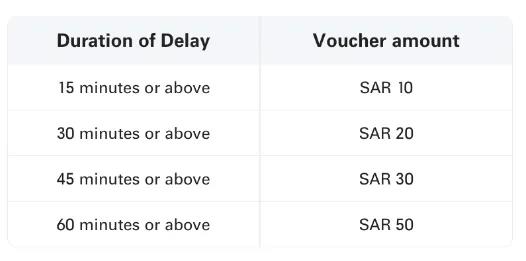

Keeta的优势则在于配送的确定性。锚点附近两公里内,Keeta的所有外卖商家均显示30分钟以内送达。Keeta还将将美团外卖在国内的“准时宝”概念带到沙特,如果外卖配送超时,消费者最多可以获得50沙特里亚尔。Hunger Station则会给出一个时间区间,且对配送超时没有对应的补偿政策。从社交媒体看,不可预测的超时是Hunger Station用户最主要的痛点之一。

超时赔偿政策,图源Keeta截图

Keeta当前的另一个优势则是全体用户免配送费,但这一策略应该只会出现在产品推广早期。另一家本土外卖平台Jahez曾在财报中披露,其在沙特市场平均每单外卖的配送成本高达3.1美元(约合人民币22块),相似的市场环境下,完成早期的获客目标后,美团不会无止尽地烧钱。Keeta后续可能会将策略逐步调整为新客在一定周期/单数内免配送,配合对部分老用户的不定期发放(免配优惠),将免配送费作为手段,更精准地瞄准纯新用户增长和沉默用户召回。

在不同阶段,Keeta的核心竞争力并不相同。免配送费可以作为早期的核心竞争力,但到后期,Keeta还需补齐生活百货类商家的短板,并让配送服务的体验优势发挥到极致。

从中国内地到中国香港,再一路行至中东地区,美团的航线还在继续。接近美团人士告诉刺猬公社,Keeta的下一站很有可能是欧洲,已有团队高层飞往英国进行市场调研。

英国正是欧洲外卖巨头Deliveroo的大本营。2013年,Deliveroo在英国伦敦成立,8年后顺利在伦敦证券交易所上市,是欧洲外卖市场的主力军之一,也是Keeta在中国香港市场的主要竞争对手。

如果消息属实,美团和Keeta所筹划的,是与国际外卖平台的正面竞争。

闪电战背后的“慢工”

尽管很多媒体用“闪电战”来描述美团在中国香港和沙特的业务拓展,但如果对照曾经在中国内地市场的狂飙突进,美团在境外业务中的耐心,恐怕是史无前例的。

9月9日至今,Keeta仅在沙特两座城市开通服务,分别是阿尔卡吉和利雅得。包括仇广宇在内,Keeta的产品运营团队在沙特时一般base在首都利雅得,但首个上线外卖业务的却是距离利雅得180公里、仅有40万人口的小城阿尔卡吉。某种程度上,阿尔卡吉的小体量运营像是实体版本的灰度测试,后者正是互联网产品上线新版本时常用的保障手段。

这场“灰度测试”持续了一个月,10月9日,Keeta在沙特首都、第一大城市利雅得正式上线,美团开始正式攻坚中东市场。上述行业人士告诉刺猬公社,下一座被点亮的城市是沙特第一大港、第二大城市吉达。

2023年初入香港市场时,Keeta同样只选择了旺角区域。上述人士称,一开始选择旺角,是因为附近茶餐厅和各类餐饮小店密集,卖家和买家都很集中。在旺角获得成功后,Keeta才在九龙、中环等区域相继铺开,最终用五个月时间覆盖香港全部区域。

产品陆续点亮不同区域,意味着正式走向台前,但在此之前,团队的准备时间则更为漫长。作为香港和中东外卖市场后来者,Keeta最大的挑战不是“时间”,而是如何成为当地用户的“更优解”,在这一阶段,十年前曾经奏效的烧钱补贴策略显然不是长久之计。因此,比起当年在内地市场大战饿了么时的高举高打、边打边摸索,美团更倾向于将更多准备工作前置,直接用体验最优的版本“砸”向新市场。

例如,为了对香港市场有更深刻的理解,包括Keeta负责人仇广宇在内的团队成员,都曾接受过基础的粤语培训;部分成员甚至曾前往香港短暂地体验外卖配送工作,以优化产品设计。

在准备进军沙特时,因为学习阿拉伯语实在有些强人所难,Keeta团队没有延续此前的语言培训,但在招聘时,产品团队特地招募了阿拉伯语专业的实习生。需要产品团队使用阿拉伯语的时刻其实非常有限,APP中展示的阿拉伯语内容,Keeta找了沙特本地人进行翻译。

“闪电战”的背后,是长时间的弹药准备。

Keeta在利雅得正式上线时,由本地人组成的推广团队已经在吉达集结,为开城做最后的准备工作;Keeta在沙特正式上线前三个月,第一家利雅得本地商家已完成签约;再往前追溯,Keeta在香港上线前,美团高层已飞往中东开启调研。

如果从调研开始算起,美团为进军沙特付出了一年半的等待。

搅局与实验

Keeta之于美团,有很强的实验性。

境外首城选择中国香港,不仅是因为香港跟内地有更接近的语言和文化习惯,也是因为这个市场的体量非常适合做产品验证。截至2024年年中,香港人口约753万人,与青岛等二线城市相当;按照当时Deliveroo等行业竞对的数据,香港主流外卖平台接入的商户数量1万出头,远低于青岛的3.1万家。从B、C两端看,香港都不算一个特别大的外卖市场,与更低的收益预期相对应的是更低的资源消耗,是用最小成本验证模式可复制的实战演习。

这种实验性,也体现在Keeta团队早期的组织架构上。很长一段时间里,Keeta香港团队的中台资源都从到店、到家等大部门的其他业务借调而来,没有完全独立。类似状况一直持续到2024年第二季度,即Keeta食品外卖单量登顶香港市场前后。

到2024年8月,王兴在内部邮件中宣布境外业务改名Keeta;半个月后,Keeta在沙特开城。

这些事件只具有时间上的连续性,没有被证实的因果关系,但是不难看出,Keeta在香港市场的顺利落地,给美团内部带来了很大的信心,也给Keeta团队争取到了更高的战略地位。

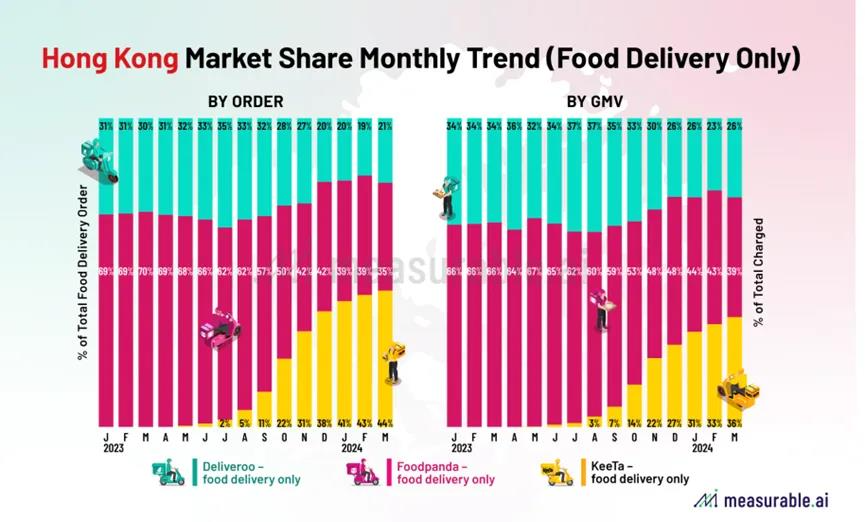

2024年5月,不少媒体报道美团外卖业务成中国香港第一大外卖平台,订单量份额达44%,数据来源是市场调研机构Measurable AI。查看Measurable AI的完整报告可以发现,Keeta成为第一大外卖平台的说法仅在食物外卖订单量这一口径下成立,更多口径下,中国香港外卖市场仍是“三分天下”的格局。

图源MeasurableAI

2024年3月,仅计算食品外卖,Keeta订单量占比达到44%;事实上,在2024年1月时,Keeta就已在食品外卖口径下超越Foodpanda和Deliveroo。GMV口径下,Keeta则以36%的市场份额,略低于Foodpanda的39%。

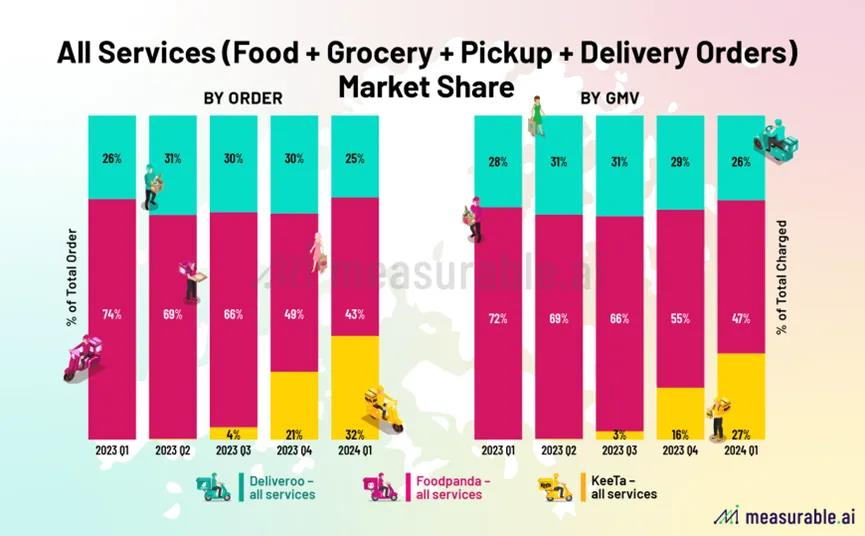

而如果去掉“Food Delivery Only”的限制,在中国香港的全量外卖市场中,Keeta的订单量和GMV占比分别为32%和27%,均位居第二,低于Foodpanda。

图源MeasurableAI

两组数据的差异来自食物配送外的领域,即到店自提和生活百货配送。

到店自提是非常适配中国香港市场的模式。高人力成本下,补贴时代结束后的外卖配送费用从15港币起步,而香港的餐厅集中度又很高,公司1公里范围内就有很多午餐选择,跟15港币的配送费相比,不少上班族更习惯中午自己步行去餐厅。

一位在香港工作多年的内地人告诉刺猬公社:“先下单再自提的话,不仅可以省钱,还可以省时间。”她在尖沙咀附近工作,对周边的各家茶餐厅非常熟悉,提前下单后可以步行去自提,既不用花时间等位,也不用花时间等配送。外卖点单在她的聚会场景里比较常见,例如大家一起点咖啡和奶茶,点单的人多可以摊薄配送费的开支。

过去一年,在Keeta的猛烈攻击中,Foodpanda和Deliveroo双双选择大力推广到店自提模式,而Keeta则在今年一季度才上线相关功能。时间差之下,Keeta在到店自提领域的市场份额占比仅为3%,远低于两家竞品。

不管是到店自提还是生活百货配送,美团需要面对问题在于,为什么此前会“人有我无”?

原因或许是业务划分的惯性。在内地市场,“到家”和“到店”业务向来是界限明晰的,美团甚至用这两个词作为两大事业群的名字。这样的划分下,外卖就是指由骑手送到消费者手里的业务,而到店就是指由消费者到店消费的业务,更直白的称呼是“团购”。更细致的分工中,“美团闪购”负责生活百货的销售配送,“小象超市(原美团买菜)”负责生鲜的销售配送,在内地的大市场里,这些细分业务都是美团一块一块拼贴起来的。

但中国香港市场不需要这样明确的业务划分,外卖平台的定义非常简单,消费者通过这一平台进行即时消费获得商品。用户不区分消费的对象是食物还是耳机,也不区分获得商品的方式是配送还是自提。

可以预见的是,补齐拼图后,Keeta有机会在全品类维度登顶中国香港的外卖市场,但Foodpanda和Deliveroo也不会就此退出,三足鼎立的现状将维持很长一段时间,直到有真正的决定性因素出现。

在中国香港获得的经验,则被Keeta在各种层面上被用到了沙特市场。Keeta沙特版在上线时就开放了到店自提选项,用户进入自提页面,可按距离、出餐时间或折扣力度筛选商家。

从更长远的视角看,美团进军中国香港、沙特,或是未来有可能的欧洲市场,目标并非把竞争对手扫地出门,成为当地市场中的唯一领跑者。这样的“爽剧”,不会在外卖这类重资产生意中出现。

和短视频、直播等业务相比,外卖与线下的绑定尤为密切,商品的生产者、消费者、配送者,均来自线下。这意味着,Keeta很难像TikTok那样快速在海外不同地区完成产品形态的自我复制,而是要一个地区接着一个地区,乃至一个城市挨着一个城市地“攻城拔寨”。反过来,美团也很难让曾经走过一遍这条路的竞争对手直接出局。

但美团需要扎进每一个地区性市场里,成为当地的头部之一,正如它在中国香港做到的那样。不管是双强争霸、三足鼎立,还是凑齐四家产品打麻将,只要能进入这些市场,做好称职的搅局者,就能在未来全球外卖市场的增长预期中分到一杯羹。

这或许是美团未来十年最重要的实验。

(举报)

发表评论取消回复